Основные виды факторинга

Надо отметить, что в практике международной торговли применяется 3 основных модели международного факторинга, которые предлагается кратко рассмотреть.

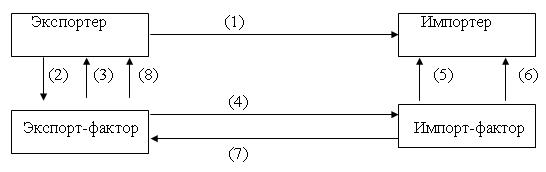

Двухфакторная модель

- Экспортер поставляет товар импортеру. На счетах-фактурах экспортера содержится надпись, уведомляющая импортера о том, что он должен произвести платеж в пользу Импорт-фактора

- Копии (один из оригиналов) счета-фактуры и транспортного документа направляются Экспорт-фактору

- Экспорт-фактор оплачивает экспортеру до 90 % от суммы поставки за приобретенную дебиторскую задолженность

- Экспорт-фактор переуступает дебиторскую задолженность Импорт-фактору

- Импорт-фактор, как владелец дебиторской задолженности, должен взыскать сумму долга, и в случае неплатежа со стороны импортера, принять на себя риск неплатежа и заплатить Экспорт-фактору

- Импортер производит оплату Импорт-фактору

- Импорт-фактор переводит платеж импортера в пользу Экспорт-фактора, или, в случае неплатежа импортера, осуществляет гарантийный платеж

- Экспорт-фактор зачисляет экспортеру оставшуюся часть от суммы поставки (10%), за вычетом факторинговых комиссий.

На первом этапе заключается договор между экспорт-фактором и экспортером, подписание которого предусматривает ряд предварительных согласований: экспортер запрашивает у своего экспорт-фактора сумму, подлежащую обеспечению, экспорт-фактор запрашивает у импорт-фактора требуемый лимит; импорт-фактор проверяет импортера и предоставляет экспорт-фактору гарантии. Далее экспорт-фактор дает экспортеру разрешение на лимит, после чего осуществляется продажа документов.

После поставки товара экспортер передает копию счета экспорт-фактору, а тот посылает ее импорт-фактору. Одновременно с товаром экспортер направляет импортеру счет с пометками о переуступке. После чего происходит само финансирование экспортера в пределах до 90% полной первоначальной фактурной цены экспорт-фактором.

Далее импортер осуществляет 100%-ный платеж импорт-фактору, а тот перечисляет полученную сумму экспорт-фактору. Наконец, экспорт-фактор переводит экспортеру не профинансированную часть требований (10%--30%) за вычетом стоимости факторинговых услуг.

Импорт-фактор принимает на себя риски импортера, проверяет его платежеспособность и гарантирует экспорт-фактору оплату поставляемого экспортером товара. Если импортер не оплачивает товар, импорт-фактор платит за него.

Экспорт-фактор принимает на себя риски, связанные с поставкой товара экспортером и, при необходимости, кредитует экспортера, не дожидаясь получения оплаты от импортера или импорт-фактора.

Преимущество двухфакторного факторинга заключается в том, что для компании, обслуживающей импортера, долговые требования являются внутренними, а не внешними, как для фактора экспортера, что позволяет импорт фактору производить наиболее объективное суждение о платежеспособности покупателей. Это является особенно выгодным, когда торговля осуществляется между странами с существенными различиями в их экономических и правовых системах, поскольку разрешаются значительные проблемы и риски, связанные с ведением международного бизнеса, такие как: иностранный язык, неизвестное законодательство, незнакомая процедура взимания дебиторской задолженности и торговая практика.

Немаловажным преимуществом факторинга в международных торговых отношениях является тот факт, что, используя схему факторинга, Экспортер значительно снижает риск курсовых разниц. Поскольку значительная часть от стоимости проданного товара перечисляется Экспортеру практически сразу после его отгрузки, либо в определенный договором факторинга момент, Экспортер практически избегает валютный риск.

2. Прямой экспортный факторинг

Международный факторинг может осуществляться и без посредничества импорт-фактора. Понятно, что при такой схеме Фактор сталкивается со значительными трудностями в оценке кредитоспособности иностранных клиентов и инкассирования требований. Поэтому прямой экспортный факторинг используется в случаях, когда экспортер (экспорт-фактор) географически близок к импортеру, либо при сделках с проверенными Покупателями Поставщика, которые показали себя как аккуратные плательщики. Так же возможно привлечение страховых компаний с целью снижения кредитных рисков.

3. Прямой импортный факторинг

Данная схема предусматривает покупку импорт-фактором у экспортера долговых требований по своей стране. Здесь имеет место страхование кредитного риска, учет и инкассирование требований, являющихся для Фактора внутренними. Вместе с тем, кредитование заграничного экспортера в иностранной для Фактора валюте достаточно затруднительно, и условие о предварительной оплате встречается в подобных соглашениях чрезвычайно редко.

Данный вид факторинга имеет смысл лишь в том случае, когда экспорт производится в одну или две страны. Если экспортер имеет контрагентов во многих странах, то заключение одного соглашения с Фактором своей страны будет более удобным, чем большего количества прямых соглашений с Факторами других государств.

Например, при импорте товаров и услуг в Россию факторинговая сделка осуществляется в несколько этапов:

- Российский импортер и иностранный экспортер согласовывают условия работы по факторингу и заключают контракт.

- Иностранный экспортер, получив от экспорт-фактора подтверждение фактор-банка о надежности российского импортера, отгружает товар или оказывает услуги.

- Экспортер переуступает счета фактор-фирме. Если иностранный экспортер нуждается в пополнении оборотных средств, то на четвертом этапе, Фактор-фирма авансом оплачивает экспортеру стоимость товара или предоставленных услуг.

- Российский импортер при наступлении срока платежа оплачивает стоимость товара или оказанных услуг.

- Российский Фактор после получения средств от импортера платит иностранной фактор-фирме (а в случае неоплаты импортером при наступлении срока платежа, платит из своих средств).

В зависимости от того, на кого ложится риск неплатежа (кредитный риск), факторинг может быть с регрессом и без регресса.

В случае факторинга с регрессом (recourse factoring) Фактор не страхует кредитный риск, который продолжает нести поставщик. Это означает, что Фактор имеет право вернуть поставщику долговые требования на любую сумму, не оплаченные клиентами в течение определенного срока (обычно в течение 90 дней с установленной даты платежа) независимо от причин отказа от платежа, включая отсутствие у последнего средств для оплаты долга. В этом случае Фактор берет на себя только риск ликвидности (риск неуплаты в срок). Такое соглашение обычно заключается с факторинговой компанией в случае, если Поставщики уверены в своих дебиторах, могут объективно оценить их кредитоспособность и, соответственно, не нуждаются в страховке от кредитного риска.

В случае факторинга без регресса (non recourse factoring) риск неуплаты со стороны дебиторов полностью лежит на факторинговой компании, и последняя не вправе обращаться к поставщику в случае неоплаты требования покупателем.

Распределение факторинга с регрессом и без регресса

в 1999-2003 гг. среди компаний - членов

международной факторинговой ассоциации FCI (Factors Chain International)

| 1999 | 2000 | 2001 | 2002 | 2003 |

Факторинг с регрессом, млн. евро | 52116 | 58605 | 60925 | 63830 | 73169 |

Факторинг без регресса, млн. евро | 116491 | 144208 | 152738 | 156510 | 177173 |

Доля факторинга с регрессом, % | 30,9 | 28,9 | 28,5 | 29 | 29,2 |

Что касается российского законодательства, то Гражданским Кодексом Российской Федерации термины "регрессный факторинг"/"безрегрессный факторинг", равно как и специальные механизмы реализации данных схем не определены.

Однако статья 827 ГК РФ говорит о том, что "клиент не отвечает за неисполнение или ненадлежащее исполнение должником требования, являющегося предметом уступки, в случае предъявления его финансовым агентом к исполнению". Данная статья, по сути, определяет возможность существования лишь безрегрессного факторинга. Поэтому для использования схемы факторинга с регрессом предусматривается поручительство поставщика по платежам дебитора. В этом случае Фактор может предъявить требования по оплате долга поставщику, т.к. он несет солидарную и субсидиарную ответственность перед Фактором по соответствующему договору финансирования.

В мировой практике по данным Всемирного банка внутренний факторинг чаще бывает с регрессом, чем внешний факторинг. В странах Восточной Европы 66% внутреннего и 35% внешнего факторинга заключено с регрессом.

По степени информированности дебиторов о факте уступки требования различают факторинг открытый и закрытый.

При открытом факторинге (disclosed factoring) покупатель уведомлен о том, что в сделке участвует третье лицо – Фактор, и при выполнении своих обязательств по договору поставки товара, осуществляет платежи на его счет.

В случае закрытого факторинга (undisclosed factoring) покупатель не ставится в известность о наличии договора факторингового обслуживания, и он продолжает осуществлять платежи поставщику, который, в свою очередь, направляет их в пользу Фактора. Только в случае, если покупатель нарушит условия договора, необоснованно отказавшись платить, Фактор информирует его о факте переуступки. В международной практике такое уведомление происходит обычно через 60 дней после наступления срока платежа. Начиная с этой даты, Покупатель обязан платить уже Фактору, а в случае неплатежа и наличии страхования кредитного риска Фактором, последний обязан заплатить Поставщику (в международной практике обычно через 90 дней после уведомления покупателя о факте переуступки).

По признаку даты поступления платежей факторинг классифицируется на: финансирование в форме предварительной оплаты (до 90% переуступаемых денежных требований) или оплаты требований к определенному сроку.

Мировая практика знает различные варианты соглашений, касающихся момента получения досрочного платежа. Соглашения эти различаются от фактора к фактору, но существует несколько вариантов стандартных условий. В одном случае фактор выплачивает Поставщику величину досрочного платежа сразу после поставки товара и получении документов, подтверждающих факт отгрузки товаров. Многие факторы, работающие без регресса, предлагают условия, при которых они гарантируют Поставщику платеж спустя определенное количество дней после покупки дебиторской задолженности. Это соглашение известно как соглашение с фиксированным периодом платежа (Fixed Maturity Period (FMP)). Фактор проверяет бухгалтерские записи своего перспективного Клиента-Поставщика и определяет среднее число дней, необходимое Покупателям для погашения своих задолженностей. Фактор обязуется оплатить Поставщику величину купленных дебиторских задолженностей (за вычетом комиссионных вознаграждений) через фиксированный промежуток времени (FMP) независимо от того, заплатили покупатели фактору или нет, при условии, что данные дебиторские задолженности были одобрены фактором, а также не подлежат оспариванию со стороны Покупателей. Поскольку FMP является средней величиной, в обычной ситуации некоторые покупатели заплатят раньше этого срока, другие позже. Для Поставщика выгода сделки с фиксированным сроком платежа в том, что он может точно знать, когда поступит платеж от фактора и с большей точностью сможет планировать платежи по своим собственным обязательствам. Для фактора данные условия выплаты досрочных платежей тоже выгодны, т.к. он сможет лучше планировать свои денежные потоки.

Но не всегда можно определить средний срок оплаты дебиторских задолженностей, например, в тех отраслях, деятельность которых носит сезонный характер, или если Поставщик продает товар Покупателям на различных платежных условиях. В таких случаях фактор может предложить сделку на условиях «pay-as-paid», при которой он платит Поставщику по мере того, как получает платежи от Покупателей. Смысл досрочного платежа при таких сделках теряется для тех Поставщиков, которые испытывают недостаток оборотных средств и заинтересованы в первую очередь в финансировании как элементе факторинга.

Дисконтирование счетов (Invoice Discounting).

Целью дисконтирования счетов-фактур является скорее удовлетворение потребностей Поставщиков в финансировании, чем предоставление услуг по учету продаж и кредит-менеджменту. Дисконтированием счетов чаще пользуются крупные предприятия, которые обладают достаточным опытом и возможностями для осуществления самостоятельного учета и управления дебиторской задолженностью. При этом предметом покупки чаще является не весь оборот Поставщика, а отдельные контракты (поставки).

Иначе говоря, фактор покупает у Поставщика платежное требование с дисконтом (скидкой) – на этом контакт фактора и Клиента заканчивается. После покупки весь риск неплатежа лежит на собственнике этого платежного требования – факторе. Однако в случае получения полной суммы долга от должника фактор получает прибыль в размере суммы, полученной от должника, за минусом суммы приобретения этого платежного требования у Клиента. Итак, размером прибыли фактора будет являться сумма дисконта.